Platforma współpracy kluczowych interesariuszy rynku elektromobilności w Polsce.

Jeden z największych rynków motoryzacyjnych w Unii Europejskiej jest na początku drogi do zerowej emisji

- Jak, odpowiadając na zmiany klimatu i wyzwania społeczno-gospodarcze, łączyć dostawców i odbiorców zeroemisyjnych technologii, by wspierać zieloną transformację i w pełni wykorzystać potencjał polskiego rynku?

- Jakie zmiany, z korzyścią dla społeczeństwa i gospodarki, przeprowadzić w sektorze transportu w Polsce do 2035 r.?

Wybrane zagadnienia

- Wyzwania legislacyjne – Biała Księga Elektromobilności

- Programy wsparcia – co dalej?

- Gotowi na AFIR

- Bezpieczeństwo przeciwpożarowe EV

- Strefy Czystego Transportu – Smart Cities

- Phase-out 2035

- Right to plug w Polsce

- Huby ładowania w Polsce

- E-roaming: jak daleko jesteśmy?

- Kadry kluczem do rozwoju rynku e-mobility

Do 2025 r. roczna sprzedaż samochodów elektrycznych w Polsce może wzrosnąć ponad sześciokrotnie, a sieć stacji ładowania powiększyć się do ponad 100 tys. punktów. Jednocześnie udział branży e-mobility w PKB może być prawie dwa razy wyższy niż obecnie.

Potencjał rynku pojazdów elektrycznych

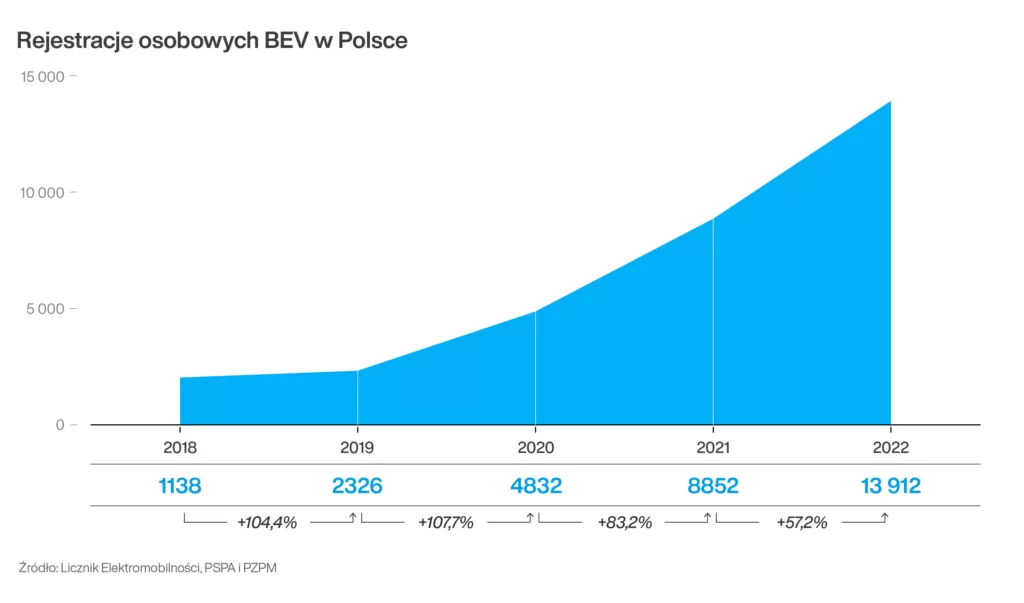

Na podstawie „Licznika elektromobilności” PSPA, w 2022 r. w Polsce zarejestrowano (wliczając pojazdy pochodzące z importu) 13 912 osobowych samochodów całkowicie elektrycznych (BEV) oraz 10 884 osobowych hybryd typu plug-in (PHEV). W tym pierwszym segmencie odnotowano niemal dziesięciokrotnie wyższy wzrost sprzedaży niż w segmencie PHEV. Liczba nowych rejestracji BEV zwiększyła się o 5060 szt. (+57% r/r), zaś hybryd plug-in o zaledwie 507 szt. (+5% r/r). Sprzedaż osobowych samochodów całkowicie elektrycznych w 2022 r. była prawie trzykrotnie wyższa niż w 2020 r. i prawie sześciokrotnie wyższa niż w roku 2019. Aż 81% osobowych BEV zarejestrowanych w Polsce w 2022 r. pochodziło z rynku pierwotnego. Co istotne, mimo ograniczonej podaży w pozostałych państwach członkowskich UE, sprzedaż samochodów całkowicie elektrycznych z importu wzrosła o prawie połowę (przy jednoczesnym, 1,4-procentowym spadku w segmencie PHEV).

– Ostatnie miesiące upłynęły pod znakiem coraz wyższego popytu na samochody całkowicie elektryczne w odniesieniu do hybryd typu plug-in. Oczywiście kluczową rolę odegrały dopłaty z NFOŚiGW. Od początku 2022 r., gdy ruszyły w praktyce wszystkie nabory z programu „Mój Elektryk”, BEV zyskują coraz większy udział na polskim rynku motoryzacyjnym. W 2022 r. (biorąc pod uwagę segment nowych samochodów osobowych) wynosił on 3,6%, zaś w roku 2021 – niespełna 2% – mówi Jan Wiśniewski, Dyrektor Centrum Badań i Analiz PSPA.

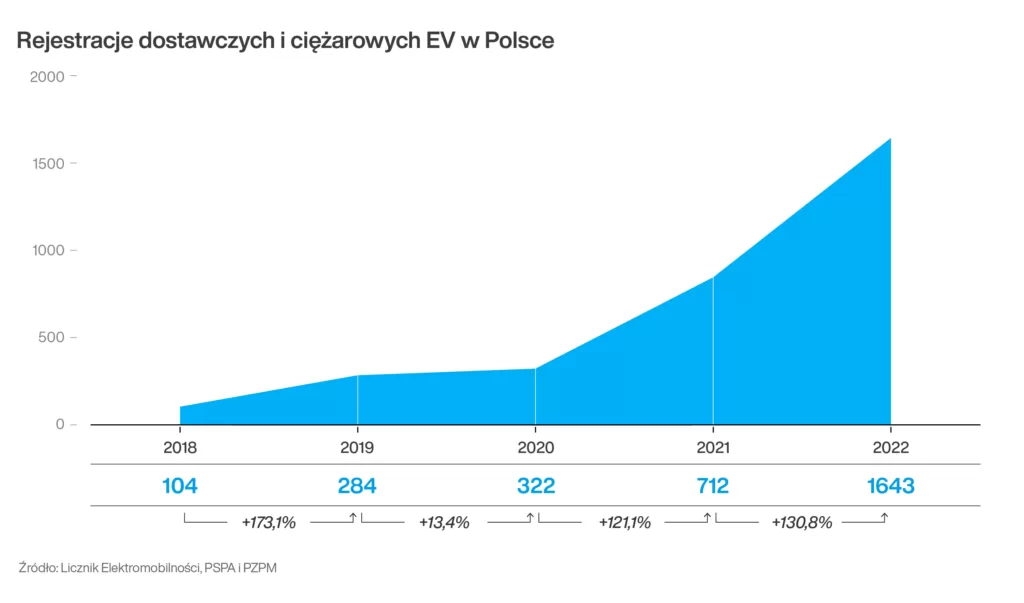

Szczególnie wysoki wzrost popytu w 2022 r. odnotowano w segmencie elektrycznych samochodów użytkowych (dostawczych i ciężarowych). Wg danych z grudnia, liczba rejestracji takich pojazdów w ubiegłym roku wyniosła 1643 szt. (+131% r/r). Niemal wszystkie były wyposażone w napęd całkowicie elektryczny – w 2022 r. na polskim rynku sprzedano tylko jeden egzemplarz dostawczej hybrydy typu plug-in. Segment elektrycznych LDV rozwija się znacznie szybciej niż segment zeroemisyjnych samochodów ciężarowych. W 2022 r. na polskie drogi wyjechało zaledwie 9 elektrycznych ciężarówek – tylko o 2 więcej w porównaniu do roku 2021.

Wzrost sprzedaży w 2022 r. poskutkował znaczącym rozwojem floty samochodów z napędem elektrycznym. Pod koniec grudnia park osobowych BEV i PHEV w Polsce liczył 61 570 szt. To oznacza, że zaledwie w ciągu roku powiększył się o niemal 2/3. Jeszcze wyraźniej – o 89% r/r – rozwinęła się flota elektrycznych pojazdów użytkowych – z 1 657 szt. w 2021 r. do 3 135 szt. w 2022 r. Większość z nich stanowiły samochody dostawcze – polska flota zeroemisyjnych pojazdów ciężkich składa się z zaledwie 23 szt. Łączna, skumulowana liczba rejestracji samochodów z napędem elektrycznym w Polsce w 2022 r. wyniosła 64 705, z czego pojazdy całkowicie elektryczne stanowiły 34 375 szt. Uwzględniając dane Międzynarodowej Agencji Energii (IEA) po polskich drogach jeździła podobna liczba BEV co w Niemczech i w Wielkiej Brytanii w 2016 r., w Szwecji w 2019 r., czy w Hiszpanii w 2020 r.

Polski rynek motoryzacyjny znajduje się zatem na początku drogi do elektryfikacji. W latach 2014-2022 udział samochodów z napędem elektrycznym w sprzedaży nowych pojazdów w Polsce wzrósł z 0,05% do 4,78%. To ponad 4 razy mniej niż średnia w Unii Europejskiej, która wg ACEA w 2022 r. wyniosła 21,5%. Udział BEV i PHEV w parku samochodów osobowych w Polsce wynosił pod koniec 2022 r. zaledwie 0,31%. We flocie pojazdów dostawczych był jeszcze niższy – (0,14%). Oznacza to, że potencjał rozwoju e-mobility w Polsce jest olbrzymi. W kolejnych miesiącach i latach zwiększy się popyt zarówno na samochody z napędem elektrycznym, jak i pozostałe produkty i usługi związane z szeroko pojętą elektromobilnością. Jak wynika z raportu „Polish EV Outlook”, opracowanego przez PSPA, do 2025 r. udział pojazdów całkowicie elektrycznych (BEV) w sprzedaży nowych, osobowych samochodów na polskim rynku wzrośnie do 14,5%. Za mniej niż trzy lata roczna sprzedaż samochodów zeroemisyjnych w Polsce przekroczy poziom 100 tys. szt.

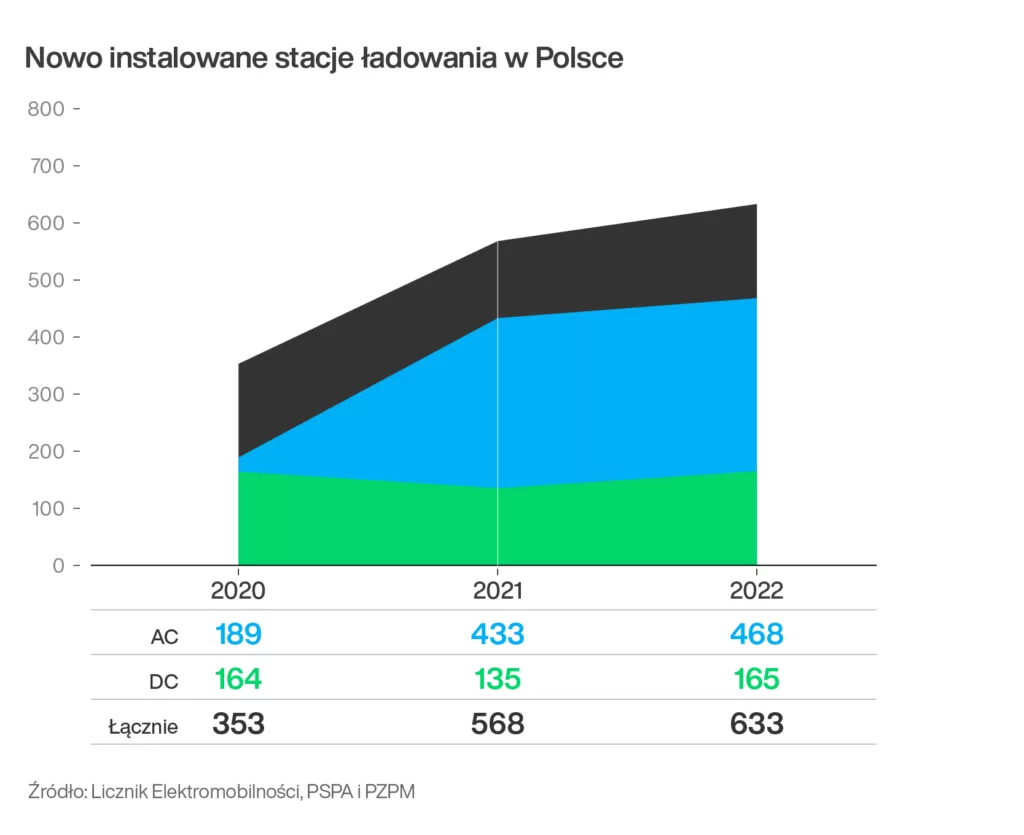

Potencjał w obszarze infrastruktury ładowania

Dynamiczny rozwój w kolejnych latach odnotuje również obszar infrastruktury ładowania. W 2022 r. w Polsce uruchomiono 633 ogólnodostępne stacje ładowania (1 232 punkty). To wynik wyraźnie lepszy niż osiągnięty w 2021 r., gdy zainstalowano 568 nowych ładowarek. W segmencie stacji prądu przemiennego (AC) w 2022 r. przybyło 468 urządzeń – o 35 więcej niż w roku 2021. Tylko nieco niższy wzrost odnotowano w segmencie szybkich stacji DC. W 2021 r. takich ładowarek powstało 135, tymczasem w roku ubiegłym już 165.

W rezultacie polska sieć publicznie dostępnych punktów ładowania w grudniu 2022 r. była o ok. 1/3 większa niż pod koniec 2021 r. i prawie dwukrotnie większa w porównaniu z rokiem 2020. W 2023 r. PSPA prognozuje dalszy rozwój sektora infrastruktury w Polsce. Mimo wciąż niezaadresowanych barier systemowych, do końca bieżącego roku w naszym kraju powinno powstać o ok. 30-40% więcej nowych punktów ładowania niż w 2022 r. Dużą rolę odegrają tu zarówno zupełnie nowi gracze, jak i podmioty od lat obecne na polskim rynku. Kolejne inwestycje zapowiedzieli najwięksi operatorzy w Polsce, które rozwijają swoją sieć zarówno w ujęciu ilościowym, jak i jakościowym (instalując coraz szybsze stacje, jak też podnosząc moc uruchomionych już wcześniej urządzeń). Na przyspieszenie rozbudowy infrastruktury wpływa też m.in. coraz większe zaangażowanie w Polsce wiodących operatorów międzynarodowych, dla których nasz kraj może okazać się perspektywicznym rynkiem z uwagi na wielkość parku motoryzacyjnego oraz obecną, niewysoką liczbę ogólnodostępnych stacji. W Polsce odnotowuje się również stale rosnący (rekordowy w 2022 r.) popyt na usługi ładowania, związany z rozwojem floty EV oraz zmianą struktury nabywców samochodów całkowicie elektrycznych (coraz większa ich liczba nie posiada dostępu do prywatnych ładowarek).

Do przyspieszenia instalacji punktów ładowania i realizacji nowych inwestycji operatorów może zachęcić długo oczekiwana finalizacja umów wynikających z pierwszych naborów programu NFOŚiGW „Wsparcie infrastruktury do ładowania pojazdów elektrycznych i infrastruktury do tankowania wodoru”. Pierwsze kontrakty powinny zostać podpisane w styczniu, zaś zdecydowana większość z nich – do końca I połowy 2023 r. Subsydia wzmocnią pozycję operatorów o ugruntowanej pozycji w Polsce, a także przyspieszą wejście na krajowy rynek zupełnie nowych graczy. W styczniu 2023 r. uruchomiono kolejne nabory w ramach programu NFOŚiGW. Na pewno cieszy proponowany podział budżetu – najwięcej środków przeznaczono na dofinansowanie najszybszych ładowarek DC, czyli urządzeń, które z jednej strony wymagają najwyższych nakładów inwestycyjnych, a z drugiej strony proces ich uruchamiania z perspektywy operatorów stwarza najwięcej trudności. W 2023 r. powinien się również zakończyć proces uruchamiania lub przejmowania stacji ładowania w lokalizacjach, które wcześniej były zarezerwowane przez OSD na podstawie mechanizmu interwencyjnego.

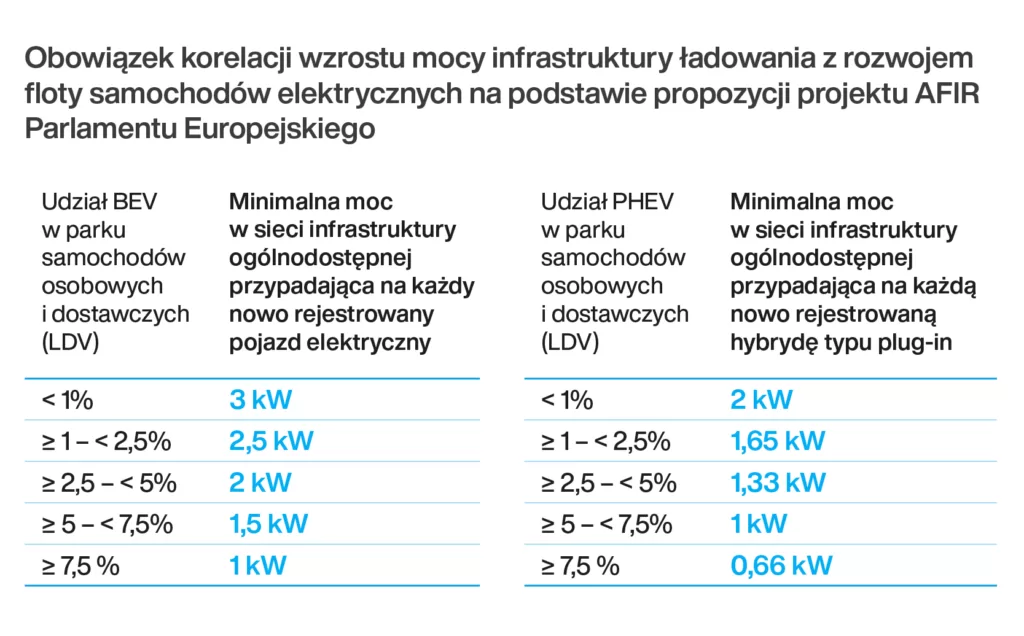

Jednocześnie, Polska musi przygotować się, by wypełnić ambitne cele wyznaczone przez nowe regulacje unijne. W 2023 r. wchodzi w życie rozporządzenie AFIR (Regulation of the European Parliment and of the Council on the deployment of alternative fuels infrastructure), które zastąpi obowiązującą obecnie dyrektywę Parlamentu Europejskiego i Rady 2014/94/UE z dnia 22 października 2014 r. w sprawie rozwoju infrastruktury paliw alternatywnych. AFIR wyznacza konkretne cele w zakresie infrastruktury, m.in. wprowadzając wymóg podnoszenia łącznej mocy stacji ogólnodostępnych w zależności od liczby nowo rejestrowanych samochodów z napędem elektrycznym. Co istotne, dyrektywa 2014/94/UE zostanie zastąpiona rozporządzeniem. Oznacza to, że AFIR będzie bezpośrednio stosowany w każdym państwie członkowskim UE, bez potrzeby transpozycji do prawa krajowego.

– AFIR z jednej strony stanowi impuls do rozbudowy ogólnodostępnej infrastruktury ładowania w Polsce – do tej pory brakuje skutecznego czynnika motywującego administrację publiczną do stworzenia odpowiednich warunków do rozwoju sieci ładowarek na skalę masową. Z drugiej strony realizacja celów wyznaczonych przez planowane rozporządzenie to dla wszystkich państw członkowskich olbrzymie wyzwanie. Biorąc pod uwagę wymogi AFIR, obecny stan infrastruktury oraz spodziewany, bardzo dynamiczny wzrost liczby samochodów elektrycznych, łączna moc stacji ogólnodostępnej w Polsce będzie musiała wzrosnąć prawie 5 razy do 2025 r. i ponad 15 razy do roku 2030. Oczywiście, przy uwzględnieniu wejścia w życie wersji rozporządzenia proponowanych przez Komisję Europejską oraz Radę UE. W przypadku, gdyby zaakceptowano projekt Parlamentu Europejskiego, cele staną się jeszcze bardziej ambitne – mówi Aleksander Rajch, Dyrektor relacji zewnętrznych PSPA.

Na podstawie prognoz ujętych w raporcie PSPA „Polish EV Outlook”, kombinacja czynników rynkowych, regulacyjnych oraz zmian w strukturze nabywców samochodów elektrycznych (coraz większa liczba kierowców EV nie dysponuje dostępem do ładowarki w domu lub w pracy) sprawia, że Polska stoi u progu przełomu w obszarze infrastruktury ładowania. W scenariuszu rozwojowym do 2025 r. liczba ogólnodostępnych punktów może wzrosnąć do ponad 42 tys., zaś w roku 2030 – do ponad 100,5 tys., czyli ok. 20 razy więcej niż na początku 2023 r. Stwarza to olbrzymi obszar do zagospodarowania zarówno dla operatorów już obecnych na polskim rynku, jak i podmiotów, którzy dopiero planują inwestycje w Polsce. Na wzrost popytu mogą liczyć również dostawcy prywatnych stacji ładowania. PSPA szacuje polski potencjał w tym obszarze na ok. 115 tys. punktów do 2025 r.

Elektromobilność może stać się motorem napędowym polskiej gospodarki

Przemysł motoryzacyjny jest obecnie jednym z filarów gospodarki Polski. Odpowiada za 8% PKB oraz za ok. 13,5% wartości eksportu. Motorem napędowym branży są dostawcy części. Polska zajmuje 10. miejsce na liście największych eksporterów podzespołów na świecie z wartością eksportu 12,3 mld dolarów. Ponadto, w 2021 r. w Polsce wyprodukowano 439,1 tys. pojazdów. Zatrudnienie w polskim przemyśle motoryzacyjnym i branżach powiązanych wynosi ok. 400 tys. osób (to 7,6% wszystkich osób zatrudnionych w przemyśle), co plasuje nasz kraj na trzeciej pozycji w Unii Europejskiej. Sektor motoryzacyjny staje jednak u progu największej rewolucji w swojej historii, związanej z przejściem z silników spalinowych na napędy zelektryfikowane.

– W związku z planowaną nowelizacją rozporządzenia 2019/631 od 2035 r. w żadnym państwie członkowskim UE nie będzie można rejestrować nowych samochodów osobowych i dostawczych z silnikami spalinowymi. W kolejnych latach na znaczeniu będą stopniowo tracić producenci pojazdów konwencjonalnych i przeznaczonych do nich podzespołów, a łańcuchy dostaw ulegną znacznej przebudowie. Transformacja branży to wielkie wyzwanie, które – w przypadku braku wdrożenia odpowiednich środków zaradczych – może skutkować znacznym ograniczeniem produkcji, zamykaniem fabryk, masowymi zwolnieniami pracowników i w konsekwencji negatywnymi skutkami dla całej krajowej gospodarki. Rodzący się rynek e-mobility stwarza również szereg nowych możliwości dla państw, przedsiębiorstw oraz instytucji, które odpowiednio wcześnie podejmą kroki pozwalające na umocnienie swojej pozycji w tym obszarze – dodaje Maciej Mazur.

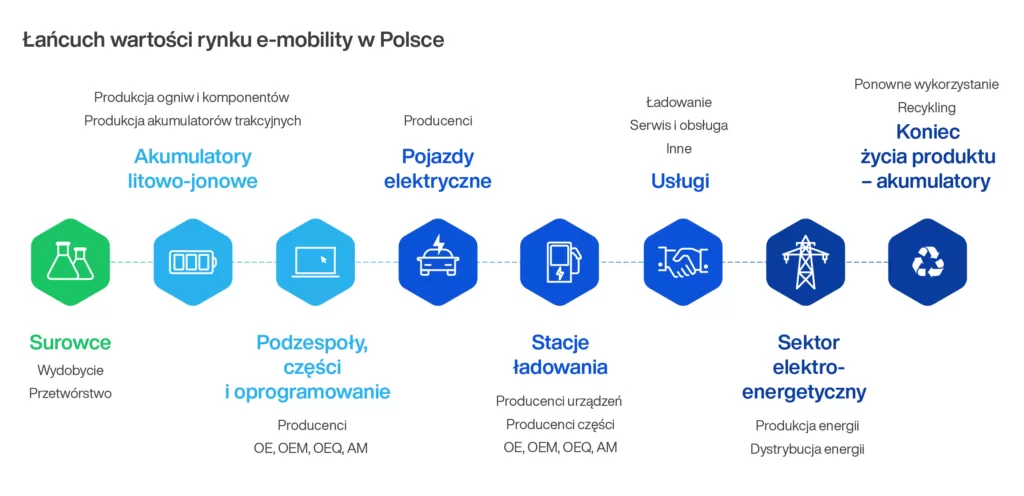

Polscy interesariusze już teraz są obecni w wielu obszarach sektora elektromobilności. Dotyczy to przemysłu wydobywczego i przetwórczego (przede wszystkim miedzi), produkcji pojazdów zeroemisyjnych, przeznaczonych do nich podzespołów i oprogramowania, jak również sektora elektroenergetycznego, branży usługowej, czy też recyklingu.

Na szczególne wyróżnienie zasługują 2 obszary. Pierwszym z nich jest branża bateryjna (wg BNEF, Polska jest liderem łańcucha dostaw akumulatorów li-ion w Europie), zaś drugim – dostawcy autobusów elektrycznych (w latach 2017-2021 r. z Polski na inne rynki trafiło 31,2% wszystkich e-busów łącznie wyeksportowanych z Unii Europejskiej). Rola e-mobility w polskim przemyśle motoryzacyjnym jest jeszcze stosunkowo niewielka, jednak najbliższe lata zadecydują o tym, czy nasz kraj wykorzysta historyczną, gospodarczą szansę związaną z rozwojem zeroemisyjnego transportu.

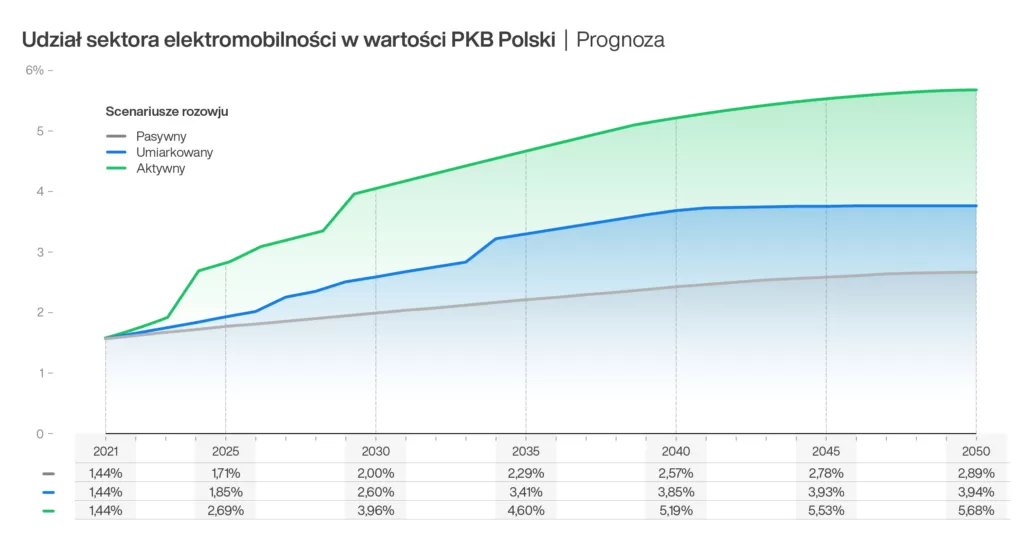

Raport PSPA „Wpływ elektromobilności na rozwój gospodarczy w Polsce” zawiera prognozę obejmującą trzy wariantowe scenariusze udziału branży e-mobility w PKB Polski w latach 2022-2050. Znaczenie gospodarcze tego sektora jest uzależnione od stopnia zaangażowania administracji publicznej oraz pozostałych interesariuszy we wdrażanie instrumentów sprzyjających transformacji polskiego przemysłu motoryzacyjnego.

– Już dziś firmy posiadające fabryki w Polsce są liderami europejskiego łańcucha dostaw rynku e-mobility w dwóch obszarach – bateryjnym oraz autobusów elektrycznych. Utrzymanie wiodącej pozycji w kolejnych latach oraz rozwój krajowych kompetencji w sektorach takich jak np. produkcja samochodów elektrycznych, przeznaczonych do nich podzespołów i stacji ładowania, czy też recykling akumulatorów litowo-jonowych nie nastąpi bez stworzenia warunków sprzyjających lokowaniu w Polsce nowych inwestycji. Należy również podnosić krajowe kompetencje w dziedzinie badań i rozwoju, zapewnić dostęp do wykwalifikowanej kadry pracowników i ograniczyć czynniki hamujące transformację przemysłu motoryzacyjnego. Niezbędna jest także kompleksowa optymalizacja prawa oraz rozszerzenie subsydiów stymulujących rozwój wewnętrznego rynku zeroemisyjnego transportu, stanowiących dla wielu firm główny kierunek zbytu produktów z obszaru e-mobility – mówi Jan Wiśniewski.

PSPA wskazuje, że za tempo transformacji polskiego sektora motoryzacyjnego odpowiadają przede wszystkim długoterminowe strategie obecnych, jak i potencjalnych inwestorów, jednak krajowy potencjał produkcyjny można istotnie zwiększyć m.in. poprzez lepsze dostosowanie kompetencji absolwentów szkolnictwa średniego i wyższego do oczekiwań pracodawców poprzez zacieśnienie współpracy pomiędzy obszarem edukacji i biznesu, czy też dofinansowanie programów szkoleń, w ramach inicjatywy podobnej do uruchomionego w grudniu 2021 r. we Francji programu „Compétences et métiers d’avenir”.

Administracja publiczna może wspierać innowacje w przemyśle motoryzacyjnym poprzez zapewnienie dedykowanego źródła dofinansowania (np. w formie funduszu celowego), zachęty natury podatkowej, wdrożenie mechanizmów ułatwiających pozyskiwanie informacji o dostępnych subsydiach, czy tez zapewnienie efektywnej koordynacji programu B+R. Zasadne jest powołanie do życia nowoczesnej, wysoko wyspecjalizowanej instytucji, odpowiedzialnej za opracowywanie nowatorskich rozwiązań w ramach współpracy pomiędzy sektorem publicznym i prywatnym. Wzorem dla takiego podmiotu mógłby być czeski Mobility Innovation Hub (MIH), czy też funkcjonujący na Wegrzech kompleks ZalaZone. Ważne jest również wsparcie wewnętrznego rynku e-mobility, w celu wzrostu popytu na produkty takie jak np. stacje ładowania czy autobusy zeroemisyjne dostarczane przez polskie fabryki. Kluczowe znaczenie w tym zakresie ma kontynuacja programów takich jak „Mój Elektryk” czy „Zielony Transport Publiczny”, wprowadzenie regulacji znoszących główne bariery rozwój sieci ogólnodostępnych ładowarek, czy też wzrost nakładów na rozbudowę i modernizację infrastruktury elektroenergetycznej.

– W zależności od przyjętego scenariusza prognozowany udział elektromobilności w PKB Polski w roku 2030 r. może wynosić od 2% do prawie 4%, zaś w roku 2050 r. – od niecałych 3% do prawie 6%. Od wdrożonych instrumentów wsparcia zależy w znacznej mierze, czy Polska stanie się hubem produkcyjnym pojazdów zeroemisyjnych i powiązanych z nimi podzespołów, czy też znaczenie przemysłu motoryzacyjnego w krajowej gospodarce będzie systematycznie spadać, wraz z przenoszeniem fabryk i lokowaniem inwestycji sektora e-mobility w pozostałych państwach członkowskich Unii Europejskiej – podsumowuje Maciej Mazur, Dyrektor Zarządzający PSPA.

Poland Drives e-Mobility na KNM 2023

Wszystkim najważniejszym kwestiom rynkowym i gospodarczym związanym z rozwojem zeroemisyjnego transportu w Polsce zostanie poświęcona dedykowana ścieżka Poland Drives E-Mobility podczas Kongresu Nowej Mobilności 2023.

Na KMM 2023 przedstawiciele administracji publicznej (zarówno na szczeblu centralnym jak i lokalnym) oraz biznesu z całego łańcucha wartości elektromobilności omówią szczegółowo wyzwania natury prawnej, które wpływają na tempo transformacji polskiego transportu. Podczas Kongresu zostaną przedyskutowane propozycje rozwiązań legislacyjnych opracowanych w ramach projektu PSPA „Biała Księga Nowej Mobilności”. Celem proponowanych regulacji jest m.in. przyspieszenie rozbudowy ogólnodostępnych stacji ładowania, rozwój elektromobilności w obszarze transportu ciężkiego, czy też optymalizacja przepisów dotyczących stref czystego transportu.

Oprócz zmian prawnych kluczową kwestią dla rozwoju nowej mobilności w Polsce jest kontynuacja subsydiów ze środków publicznych. Programy NFOŚiGW takie jak „Mój Elektryk”, „Zielony Transport Publiczny”, czy też „Wsparcie infrastruktury do ładowania pojazdów elektrycznych i infrastruktury do tankowania wodoru” pozytywnie wpływają na dynamikę rynku e-mobility, jednak trudna sytuacja gospodarcza ogranicza ich skuteczność. Na KNM 2023 interesariusze sektora elektromobilności będą dyskutować na temat dostosowania instrumentów subsydiów do aktualnych uwarunkowań rynkowych, zwłaszcza w kontekście szeregu wyzwań takich jak wysoki poziom inflacji, ograniczenie podaży pojazdów oraz rosnące ceny surowców.

Wiele debat, sesji merytorycznych, warsztatów oraz prezentacji na KNM 2023 zostanie poświęcone infrastrukturze ładowania, w szczególności takim kwestiom jak przygotowanie Polski (zarówno w wymiarze regulacyjnym, jak i rynkowym) na wymogi wyznaczone przez AFIR, budowa sieci hubów ładowania, czy też rozwój e-roamingu. W ramach ścieżki tematycznej Poland Drives e-Mobility uczestnicy Kongresu omówią także zagadnienia, które w kolejnych miesiącach i latach będą miały coraz większy wpływ na transformację sektora transportu w Polsce i w regionie CEE. Należą do nich m.in. strefy czystego transportu i idea smart cities, bezpieczeństwo pożarowe EV, jak również przygotowanie polskiego przemysłu motoryzacyjnego (m.in. w zakresie kształcenia kadr) na zakończenie rejestracji nowych samochodów osobowych i dostawczych w Unii Europejskiej od 2035 r.

Kongres Nowej Mobilności 2023 odbędzie się w dniach od 26 do 28 września 2023 r. w przestrzeni EXPO Łódź.